被行情磨到失去信心?希望总在绝望中诞生

2023-06-07来源:广发基金

投资有门道,理财没烦恼。大家好,我是帆帆,欢迎收听今天的《广发投资进化论》。

这段时间行情持续低迷,对于一些基民朋友来说,可能亏损的幅度和时间快要超出了自己承受能力了。有些朋友跟帆帆抱怨说,完全看不到A股和基金涨回去的希望,这投资真是没意思透了。

逆向投资大师约翰·邓普顿有句名言,“行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭。”当前的市场环境或许让很多人都失去了信心,但换个角度看,低迷之中,却也诞生了一些积极的信号。今天,我们就不妨来看一看。

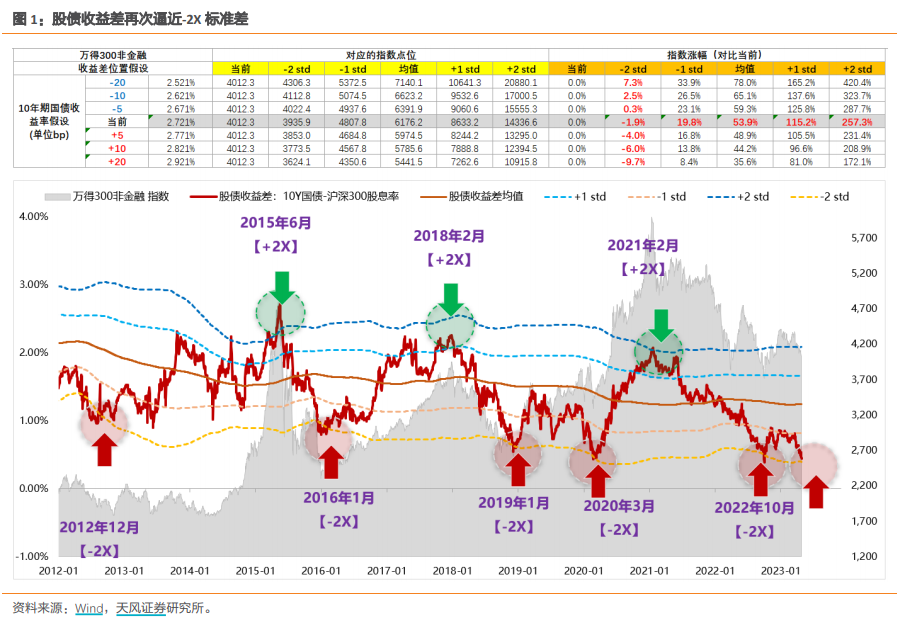

信号一:股债收益差再次来到了逼近-2X标准差的水平

在之前的节目中,我们曾科普过什么是“股债收益差”,它指的是代表股市的“投资收益率”高于债市“无风险收益率”的部分。

这一指标常被用于判断股票和债券哪一类资产投资性价比更高。有人将这一指标跟A股的走势作对比,发现在预判未来走势上具有一定的准确性,所以也有人将它作为投资操作的参考指标之一。

一般来说,股债收益差的数值越大,说明股票比债券越具有投资的价值,反之,股票的投资价值就越低。而据天风证券统计,目前沪深300的股债收益差已经接近两倍标准差的区间。

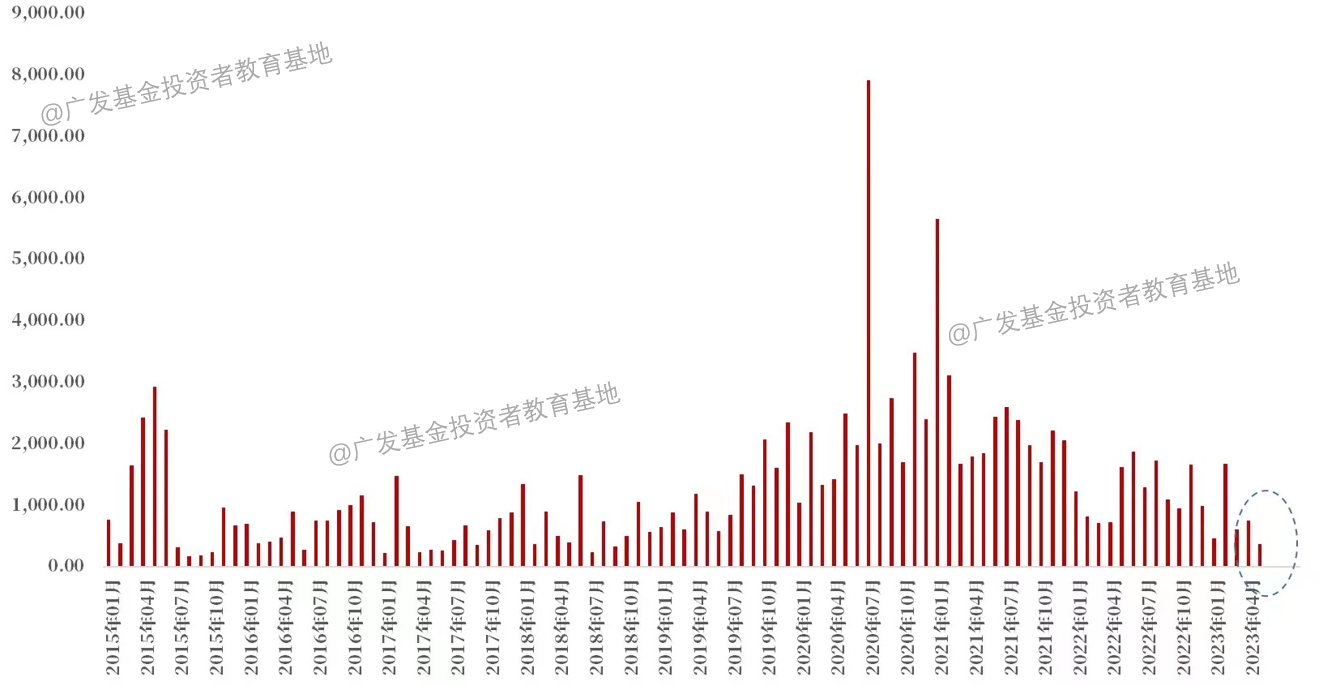

信号二:5月份新发基金规模创近8年以来新低

Wind数据显示,3月以来新发基金数据始终处于低谷。3月及4月新成立基金108只和84只,发行总份额561.17亿份和667.15亿份,而进入5月,更是遭遇近8年来的最“冷”时刻,累计仅有38只新基成立,总份额366.2亿份,市场信心的低迷程度可见一斑。

2015年至今每月新成立基金份额(亿份)

数据来源:wind,截至2023.5.31

但若换个角度思考,便如一句老话所言,人多的地方不要去,无人问津处反而可能蕴藏着机会。

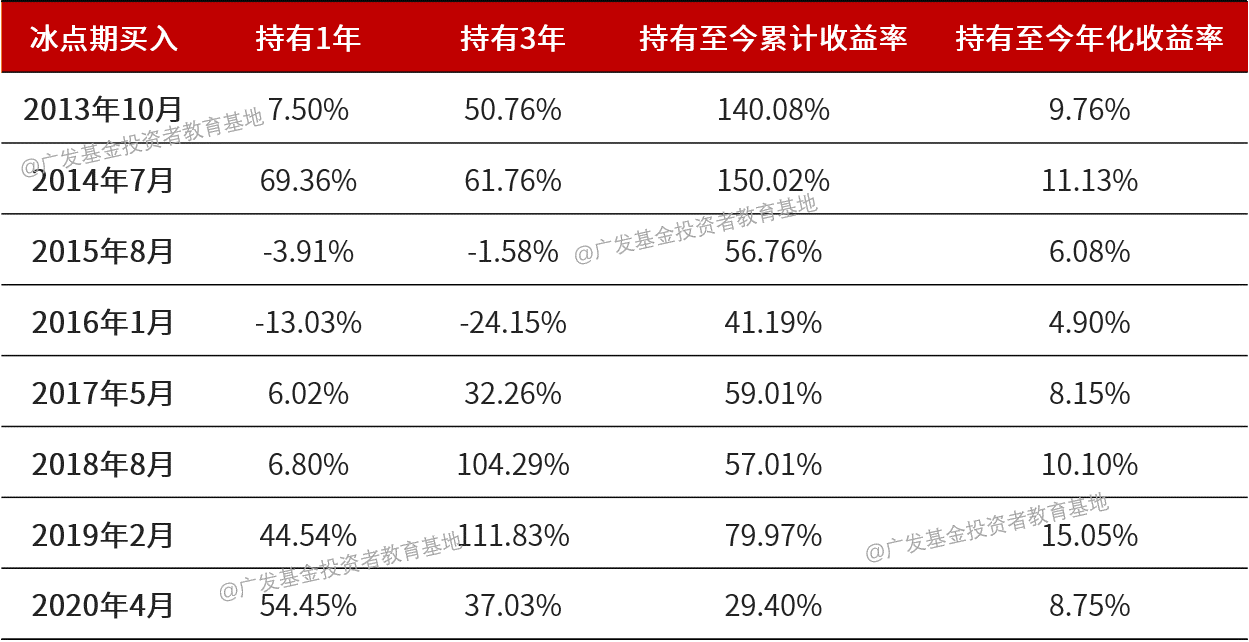

以史为鉴,假设在过往基金发行显著低迷的“冰点”期入场,投资效果将会如何?

我们在2013年至今10年的区间里,找到了8个这样的“冰点”期,以偏股混合型基金指数为测算目标,分别模拟在“冰点”期买入并持有的收益率数据。

近10年在“冰点”期买入并持有的收益情况

数据来源:wind,普通股票型基金以“偏股混合型基金指数”为代表,指数代码885001.WI。指数过往表现不代表未来,投资须谨慎

经测算可以发现,持有1年,8次中有6次获得了正收益;持有3年,也是6次正收益;持有至今,8次均为正收益。

当然,以上测算是以基金指数为对象,具体到某只基金的话,情况又可能有所不同。但不管怎么说,基金发行的冰点期和市场指数低迷期往往相伴而生,这一类的时点,还是值得大家多多关注。

以耐心与信心,度过至暗时刻

很多人在身处市场下跌的煎熬处境时割肉离场,恨不得再不碰股市,却又在回暖反转之时,后悔自己错过了“黄金坑”布局的时机。

尽管市场每次上涨和下跌的理由不尽相同,但总逃不过均值回归和经济周期的定律,正如那四季轮转,总会冬去春来。因此,不必在回调时陷入悲观情绪无法自拔,相反的,调整仓位结构降低波动,或是坚持定投逆势布局,或许才是更理智的应对之策。

就当前的A股而言,万得全A的估值低于中枢,沪深300、上证50、创业板指等主流指数的估值处于较低水平;另一方面,经过前期的快速下跌,资产价格所隐含的悲观预期也已较为充分了。或许,我们对于市场未来,可以拥有多一些的信心。

在基金投资中,我们总提到长期持有,而“长期投资”需要穿越一定的经济周期,也包括这几年经济表现乏力的时间段。在牛短熊长的市场里投资,唯有多些耐心与信心,方能度过这些至暗时刻,迎来破晓的曙光。

好了,本期的节目就到这里。如果觉得我们的内容还不错,欢迎转发朋友圈分享给家人朋友。我是帆帆,我们下期再会。

风险提示:《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

相关阅读