股市回暖时,为什么还要考虑继续持有债基?

2024-03-05来源:广发基金

投资有门道,理财没烦恼。大家好,我是小沨,欢迎收听今天的《广发投资进化论》。

2月以来A股的一波反弹,唤回了很多朋友的投资热情。在日常和客户的交流中,小沨发现已有不少人想着把债券基金转回偏股基金里头去。对于有这一类想法的朋友,小沨基本都会建议他们考虑一下,继续留一部分债基的持仓。

有人就问了,既然A股如今形式有所好转,为什么你还提出持有债基的建议呢?

投资如同一场漫长的海上航行,而债基在这场旅途中的作用,往往比我们想象中的更重要。今天,小沨想和大家谈一谈,为什么我们在资产配置时,不要忘记债券基金这一品类。

船体中的“压舱石”

在涨跌互现的市场,如果保持着满仓的权益类资产,想要应对其中的波动并不是件容易的事情。

如果说投资是场航行,那么账户便是一艘行驶中的大船。船只在航行时,为了避免翻船,一般都会备有“压舱石”,相应地,从资产配置的角度出发,一个“健康”的账户,也需要配置一些波动较小的稳健资产来提高抗风浪的能力——债券基金,就是其中一种不错的选择。

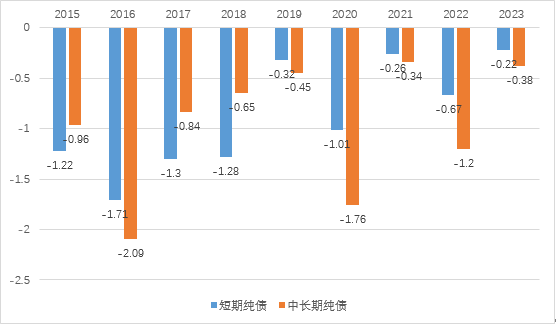

从2015年至2023年的历史经验来看,短期纯债类基金指数分年度最大回撤为1.71%,而中长期纯债的历年最大回撤是2.09%,或许对大部分投资者而言,这个回撤水平可能都在其承受范围之内,相关债基也确实能够称之为“稳健”。

图:纯债基金2015—2023年年度最大回撤

数据来源:iFinD,2015年1月1日至2023年12月31日。指数过往表现不预示未来,投资有风险,选择需谨慎

同时,账户的稳健也将带来更为稳定的投资心态。在账户中配置一定的债券基金,有助于淡定面对波涛汹涌的市场,在航行中走得更稳、更远。

激流中的“缓冲带”

市场的波动好似海上的风浪,有人想远离风暴圈,但也有人信奉“风浪越大鱼越贵”,愿意迎着狂浪出击。

但风浪的来临,常常伴随着迷雾,这样的出击,应当是有计划、有条理的,否则帆船将极易在大浪下迷失方向,甚至遭遇危机。

小沨听过不少案例,在市场出现异动时,小伙伴们按捺不住自己,立马行动,快速买入,根本没来得及做完善的投资计划,等遭遇挫折后,事后复盘,又在后悔当初的冲动。

但,如果可以把未投资的闲置资金先放置于债券基金当中,等到市场机会到来时再从债基中转出,中间就会有一个赎回再申购的时间差——这段多出来的思考时间,让我们能够冷静下来,想清楚这笔投资到底该怎么做,完善接下来的投资方案。

这时的债券基金,就好比激流中的一片“缓冲带”,前进的船只拥有一段短暂但可贵的时间,去看清前方的航线,乘风破浪。

航线中的“中转港”

船只不会永远在海上航行,必要时也需要停靠港湾,休整完毕后再出发。

投资也是如此,当账户出现长时间的浮亏,波动击穿了承受的底线,人们就需要从风浪中退出,此时一般有两种常见的选择,一是全部赎回,不再碰投资(这种情况一般出现在对投资极度失望的人身上),二是转换成债券基金等中低风险的品种,喘一口气。

从小沨个人的经验而言,更倾向于让大家考虑第二种选择,即将权益资产的赎回资金暂时投入债基这样一个“中转港”。

一方面,债基的持仓体验相对较好,鲜少暴涨暴跌,虽也有亏损的时候,但总体上还是飘红的时间居多——这对修复投资心情有很大的作用。

另一方面,人们也可以趁机重整旗鼓,复盘思考此前的产品还适不适合投资、未来哪些方向更有潜力、如果想更换投资产品该如何行动等问题,为自己迎接另一场挑战做好准备。

最后作个简单的小结

债券基金在整个投资航行中,能够起到“压舱石”“缓冲带”“中转港”三种作用。总的来说,在账户中保留一定比例的债券资产,有助于提升对不同市场风格的适应能力,也有助于提高账户的稳定性和投资体验。

好了,以上就是本期要分享的全部内容,如果觉得我们的内容还不错,欢迎转发朋友圈分享给家人朋友。我是小沨,我们下期再会。

风险提示:《广发投资进化论》栏目由广发基金管理有限公司(以下简称“广发基金”)员工撰写,内容引用信息来自公开资料,我们力求但不保证信息的准确性与完整性,请读者仅作参考,自行核实相关内容。本栏目所载观点、结论及意见仅代表在报告发布时的个人观点,不代表广发基金立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本栏目内容而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任,基金投资有风险,入市需谨慎。本栏目内容版权仅为广发基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。广发基金保留对任何侵权行为进行追究的权利。

相关阅读